美联储7月FOMC会议不加息 宣布“尽快”缩表

2017-07-27 华尔街见闻 1677

美联储发布7月FOMC会议声明,联邦基金利率维持1%-1.25%区间不变,符合市场预期。宣布“相对迅速”启动缩表,暗示最早9月开始缩表。尽管声明承认核心通胀今年以来保持疲软的事实,但重申在中期回升至2%的信心,对家庭开支的增速也更为看好。

美东时间周三下午2点,美联储发布7月FOMC会议声明。维持联邦基金利率1%-1.25%区间不变,符合市场预期。并宣布“相对迅速地”启动缩表,暗示最早今年9月开始。

修改了哪里?

声明依旧看好美国经济状况,在第一段“通胀及经济前景”的表述中,去掉了“温和增长”的字样,称就业“保持稳健”(solid)。并在评价家庭开支时,去掉了“最近几个月利好”的字样,肯定了年初以来“家庭开支和企业固定投资继续扩张”。

市场最为关注的是两点措辞修改。首先是对通胀的描述变更,删除了首段“近期下滑”的字样,认为“整体”12个月的通胀率指标都报下滑;删除了对核心通胀率“大体上”低于2%的表述,即承认今年以来通胀疲软已成为较为持久的现象。不过这一“鸽派”言论已计入市场的预期中。

第二大看点集中于声明第五段,即“缩表政策段落”。与华尔街大型投行的预期相符,该段果然将“今年”开启缩表的时间词,替换为“相对迅速”地缩表,并维持对经济发展在总体上符合预期的论断。此外,声明去掉了“异见分子”明尼阿波利斯联储主席Neel Kashkari的反对声音,代表票委们一致通过了7月的决议。

声明说了什么?

美联储预计,美国经济将保证循序渐进地加息,重申对通胀率在中期回升至2%的信心,认为就业增速稳健,劳动力市场持续走强。声明也重申正密切关注通胀形势,目前仍会对所持资产进行再投资,即维持相对宽松的货币政策。而没有修改加息路径这一点,也早被市场计入了预期,也就是说,美联储预计今年会再加息一次。

值得关注的是,美联储仍认为通胀率受到暂时因素影响,并没有针对加息前景给出任何线索。市场普遍预计9月FOMC会议将宣布缩表开启时间,也有分析师认为9月会宣布10月开始缩表。

按照惯例,会后没有安排美联储主席耶伦的记者会,也没有提供更新的经济预测。从去年12月起,美联储在半年内共加息三次,每次加息25个基点。

市场反应如何?

声明发布后,美股三大指数一度收窄日内涨幅,不过五分钟后开始反弹。道指重回上涨100点,接近开盘触及的纪录新高,标普500指数也从声明前的平盘位反弹。恐慌指数VIX在声明前跌至纪录新低8.84,随后交投于9.20,日内跌幅1.5%。

美元指数迅速回落0.4%,跌破94点关口。欧元兑美元涨幅扩大至61点或0.5%,刷新日高至1.1707,逼近周二所创2015年8月以来最高1.1712。美元兑日元下滑61点,最低触及111.56,日内跌超0.2%。现货黄金短线上扬6.60美元至日高1255.39美元/盎司,涨幅扩大至0.4%。

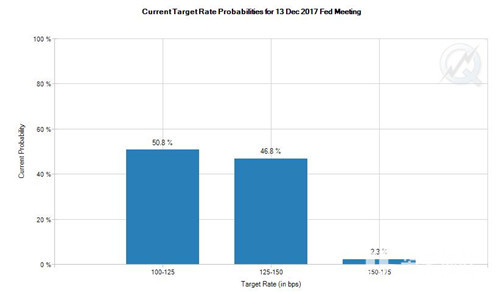

芝加哥商交所CME根据联邦基金利率期货的交易计算得出,12月再加息一次的概率约为49.1%。虽不足50%,但认为年内只会加息三次而不是四次的概率,较一个月前大幅上升。

全文揭示美联储7月声明有何变化

和上月会议相比,本月美联储会议明确释放缩表将至的信号,预计若经济发展符合预期,会“相对较早”启动缩表,并承认美国通胀疲弱态势,说无论是整体通胀,还是剔除食品与能源价格的核心通胀,都低于联储2%的通胀目标。

美联储明确告诉我们,虽然美国通胀疲弱,但缩减资产负债表就快到来。

美国时间7月26日,美联储联邦公开市场委员会(FOMC)会后决定,维持1%-1.25%的联邦基金利率目标区间不变,符合市场预期。除利率不变的决定之外,此次会议声明和上次会议声明相比有两大区别。

通过华尔街见闻翻译的7月美联储会议声明及与6月声明对比可以发现:

美联储决策者7月承认美国通胀疲弱的态势。无论是整体通胀,还是剔除食品与能源价格的核心通胀,都低于美联储2%的通胀目标。

美联储决策者7月明确预计,若经济发展符合预期,会“相对较早”启动缩减资产负债表(缩表),而不是像6月那样只笼统预计会在今年行动。

声明全文翻译如下,黑色粗体字为有别于今年6月FOMC会议声明的内容,括号内蓝色字体为6月声明的说辞(转载请注明出处):

6月(5月)会议以来,FOMC得到的信息显示,劳动力市场持续表现强劲,经济活动今年以来都温和增长。今年以来平均来讲,就业增长温和但保持稳健,失业率已经下降。家庭支出和企业固定投资继续扩张(家庭支出最近几个月回升,企业固定投资也在继续扩张)。衡量未来12个月整体通胀指标和剔除食品与能源价格的通胀指标已经下降,目前低于2%(衡量未来12个月通胀率的指标近期下降,剔除能源和食品价格的通胀目前一定程度上低于2%)。基于市场的通胀补偿指标仍处低位,基于调查的较长期通胀预期总体而言几乎未变。

与美联储法定职责相一致,FOMC委员会旨在促进就业水平最大化和价格稳定。委员会持续预计,随着货币政策的逐步调整,经济活动将温和扩张;同时劳动力市场环境将进一步有所加强。衡量未来12个月通胀率的指标料将近期一定程度上仍低于2%,但在中期内稳定在委员会目标2%左右。经济前景面临的近期风险表现得大致均衡。但委员会正密切关注通胀发展。

基于劳动力市场环境和通胀已有的表现及未来的预期,委员会决定,将联邦基金利率的目标区间维持在1%到1.25%(提升联邦基金利率的目标区间至1%到1.25%)。货币政策的立场仍然宽松,从而支持劳动力市场环境进一步有所加强,以及通胀持续回归2%。

至于判断未来联邦基金利率目标区间进一步调整的时间和规模,委员会将评估,相对于就业最大化和2%的通胀目标,实际与预期的经济条件如何。在评估过程中,委员会将考虑各种信息,包括劳动力市场环境的指标、通胀压力和通胀预期指标、金融和国际形势发展的数据等。委员会将悉心监控,相对于对称的通胀目标,通胀的实际情况和预期发展。委员会预计,经济状况将保证联邦基金利率循序渐进地上升,在一段时间内,联邦基金利率可能保持在低于预期的长期利率水平。然而,联邦基金利率的实际路径将取决于未来数据显示的经济前景。

委员会将维持美联储将持有机构债券、机构抵押贷款支持证券(MBS)和到期国债拍卖后再投资本金的现有滚动投资政策。若经济发展总体符合预期,委员会预计,相对较早(relatively soon)开始执行资产负债表正常化的项目(委员会目前预计今年开始执行资产负债表正常化的项目)。2017年6月附录的委员会政策正常化原则及计划描述了这一项目(通过减少前述证券本金再投资,这一项目将逐步缩减美联储所持证券,并在附录中的委员会政策正常化原则及计划中具体描述)。

FOMC货币政策会议中投票赞成者包括:FOMC委员会主席(美联储主席)耶伦(Janet L. Yellen, Chairman);委员会副主席(纽约联储主席)杜德利( William C. Dudley, Vice Chairman);(美联储理事)Lael Brainard;(芝加哥联储主席)Charles L. Evans;(美联储副主席)Stanley Fischer;(费城联储主席)Patrick Harker;(达拉斯联储主席)Robert S. Kaplan、(明尼阿波利斯联储主席)Neel Kashkari和(美联储理事)Jerome H. Powell。(Neel Kashkari投票反对加息,希望在本次会议保持联邦基金利率的现有目标范围)。

(华尔街见闻注:美联储主席和副主席、纽约联储主席以及两位美联储理事都拥有FOMC会议长期投票权。轮替拥有今年投票权的FOMC委员是芝加哥联储主席Evans、费城联储主席Harker、明尼阿波利斯联储主席Kashkari和达拉斯联储主席Kaplan。)

【房源价格】$42万起

【咨询电话】400-600-4982、010-88553465

【项目详情】http://www.hminvestment.com/Estate-view-464.html

【推荐理由】

1、一期已销售一空,二期已于7月8日开盘(注:有意向的客户快提交资金证明吧!);

2、地理位置绝佳:社区距离奇诺大学城直线0.9至2.8英里;

3、社区环境优美:全新独栋别墅,精装修,拎包入住;

4、小区规划完美,生活/交通便利,附近配套完整,具有高性价比,为投资自住不二佳居;

5、周边配套齐全:大熊湖滑板滑雪、高尔夫球场、汽车俱乐部赛车跑道、圣贝纳迪诺山脉等;

6、全美顶级四大开发商之一----Lennar倾情打造;

暂未查询到数据!

免责声明:

1、本文致力于提供合理、准确、完整的资讯信息,但受数据更新频率的限制,不对信息的合理性 、准确性、完整性作担保。

2、本文中的价格、汇率、回报、距离等均根据第三方平台实时测绘得出,仅供参考,不可作为交易和服务的根据。

3、对于因使用本文中信息而引起的任何直接或间接的损失,发布者不承担任何法律责任。

填写信息并提交,报名成功后,展会前一天有专业的顾问团队与您电话确认,感谢您的参与!

扫一扫,关注我们

免责声明:

1、凡本网注明来源:华美优胜美国房产网及其关联网站的所有文字、图片和音视频稿件,版权均为本网独家所有,任何媒体、网站或个人在转载使用前必须经本网站同意并注明“来源:华美优胜美国房产网”方可进行转载使用,违反者本网将依法保留追究其法律责任的权利。

2、本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不代表本网赞同其观点或证实其内容的真实性。其他媒体、网站或个人从本网转载使用的,请注明原文来源地址。如若产生纠纷,本网不承担任何法律责任。

3、如本网转载稿件涉及版权等问题,请作者一周内来电或来函联系。

推荐房源

热门资讯

1秒变身海外业主